Smart Fraud Detection кредитное мошенничество под контролем

Поддержание ранее достигнутого клиентского опыта заставляет банкиров использовать в режиме реального времени кросс-канальные системы атифрода, незаметные добросовестным пользователям ДБО, но непреодолимые для мошенников

Широкое распространение сервисов онлайн-кредитования, позволивших клиентам кредитных организаций посредством мобильного или интернет-банка удаленно получать в самые сжатые сроки кредиты, принесло финансистам новые специфические риски. Финансовая система страны в целом столкнулась с огромным разнообразием техник социальной инженерии, а также валом мошенничества с использованием систем ДБО, имеющих кредитный функционал.

Все это привело к неукоснительному выполнению банками функций надежной идентификации клиентов и пресечения внутреннего корпоративного мошенничества при выдаче кредитов посредством удаленных коммуникаций. Однако высочайший уровень конкуренции со стороны финансовых организаций буквально за каждого клиента заставляет для обнаружения мошенничества в кредитной сфере искать и внедрять перспективные антифрод-технологии, позволяющие без снижения уже достигнутого клиентского опыта оказывать услуги клиентам.

С какими видами мошенничества сегодня сталкиваются клиенты банков и с помощью каких технических средств финансовые организации могут минимизировать соответствующие риски?

Сергей Парфенов, технический директор компании «Фаззи Лоджик Лабс», объясняет: «В целях получения ответов на эти и другие вопросы в нашей компании довольно давно ведется досье с описанием различных схем банковского мошенничества, сгруппированных по нескольким типам мошенничества». Ниже представлены некоторые из них.

Сергей Парфенов («Фаззи Лоджик Лабс)

Невозвратные кредиты, кредиты по подложным документам, кредиты по чужим документам. Приведем два примера.

-

Банковский мошенник с февраля 2021 года получал и не возвращал кредитные займы в Москве и Санкт-Петербурге. Данная персона проходила под разными установочными данными (более 10) в разных городах. Подтвержденные случаи мошенничества — более 30 эпизодов, подтвержденный ущерб — без малого 3,8 млрд рублей.

-

Сотрудница банка построила изощренную пирамиду и украла у клиентов более 579 тыс. рублей. Она оформляла без их ведома фиктивные кредиты в Твери, фальсифицировала сведения и готовила подложные кредитные договоры. Чужие деньги она использовала для погашения уже имеющихся задолженностей по фиктивным кредитным договорам, а также в личных целях. Суд назначил ей условное наказание два года.

Телефонное мошенничество (социальная инженерия). Получил известность инцидент с кражей более 500 тыс. рублей с банковской карты: по звонку мошенника от имени сотрудника банка попросили клиента зайти в личный кабинет и сделать высшую степень защиты, так как удаленно пытаются взять кредит от его имени. Для этого попросили скачать приложение (QuickSupport) и вместе с сотрудником проделать нужные операции. При звонке клиента на горячую линию параллельно поступил звонок с совпадением девяти цифр номера горячей линии, где мошенник под видом сотрудником банка сообщил о «мошеннической» заявке на кредит. Введя в заблуждение клиента банка и путем удаленного подключения к телефону по приложению, злоумышленник под видом сотрудника кредитной организации сделал несколько списаний денежных средств: два раза по 200 тыс. рублей, 100 тыс. рублей и 60 тыс. рублей. Денежные средства были сняты в городе, отличном от проживания клиента банка.

Фиктивные фирмы с кредитами на подставные лица. В октябре 2021 года завершилось расследование дела о хищении 120 зданий и исторических особняков в Москве. Ущерб государству от действий обвиняемых превысил 2 млрд рублей, общая стоимость недвижимости, которую они планировали похитить, составила более 10 млрд рублей. По версии следствия, банк выдавал кредиты различным компаниям под фиктивные поручительства ФГУП, в хозяйственном ведении которых находились здания. Объекты недвижимости оказались в залоге у банка.

Наличные вместо товара. Мошенники оформили потребительский кредит на ограниченно дееспособного пенсионера за счет схемы с навязанной продажей фильтра для воды. От имени пенсионера отправили анкетные данные в банк, где был оформлен кредит, а сумма кредита была выплачена банком злоумышленникам на счет некой коммерческой компании.

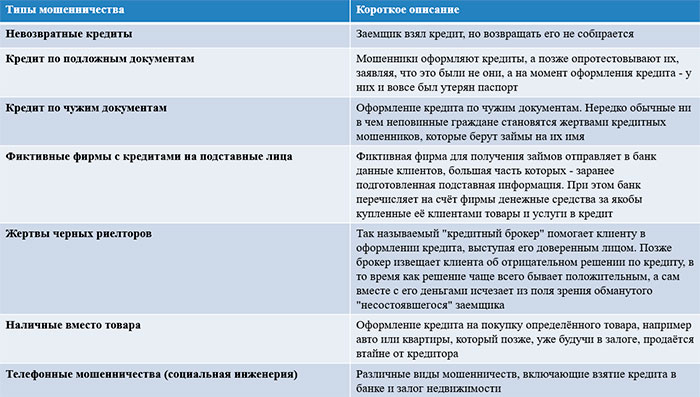

Полученная статистика позволила сгруппировать подавляющее большинство видов мошеннических схем в семь типов, которые антифрод-система Smart Fraud Detection компании «Фаззи Лоджик Лабс» дает возможность успешно выявлять. Они представлены в таблице.

Распространенные типы мошенничества в кредитной сфере

Источник: компания «Фаззи Лоджик Лабс», 2022 год

Анализ таблицы позволяет сделать следующие выводы. Во-первых, банки вынуждены активнее использовать системы антифрода, а также уделять больше времени проверке операций после получения кредита, фиксировать перевод кому-то кредитных средств сразу после их получения и запускать дополнительные механизмы проверки в случае обнаружения сомнительных операций. Во-вторых, система антифрода должна быть кросс-канальной, так как мошенничество и вывод средств происходят зачастую в разных каналах.

Сергей Парфенов комментирует: «В компании “Фаззи Лоджик Лабс”, развивая кросс-канальную систему обнаружения и выявления мошеннических транзакций в режиме реального времени Smart Fraud Detection, мы разработали технологии, показавшие свою эффективность в выявлении мошенничества в кредитной сфере, прежде всего в самых распространенных типах фрода».

Основные преимущества применения Smart Fraud Detection для защиты от мошенничества с кредитами:

- сбор пользовательской информации по всем каналам, включая мобильные приложения и интернет-банк;

- сведения об устройствах, включая IP-адреса, модель, номер устройства, удаленное управление (TeamViewer) и т.п.;

- проверка по справочникам, черным и белым спискам;

- нормализованная оценка риска проведения финансовых операций методом правил и алгоритмами машинного обучения, расчет параметров в памяти (in-memory) по внутрисистемным объектам.

Как это обычно бывает у ИБ-компаний, за теми или иными (на первый взгляд, must have для всех) конкурентными преимуществами решения на самом деле стоят прорывные технологии, которые являются ноу-хау и визитными карточками бренда.

Сергей Парфенов уверен: «Давно прошли те времена, когда под капотом некоторых решений находилось множество различных технологий анализа, причем часть из них была там ради галочки, нужной лишь маркетологам. Ситуация изменилась. Мы инвестируем в развитие только тех из них, которые на практике показали и продолжают демонстрировать свою востребованность».

Востребованность технологии и ее ценность для успешного использования в решении Smart Fraud Detection оцениваются способностью движка выявлять тот или иной тип наиболее распространенных типов мошенничества в кредитной сфере, которые были представлены в приведенной ранее таблице. Ведь все ее наполнение взято из реальной жизни, а значит, актуально и для банкиров, и для их клиентов.

Приведем несколько самых «продвинутых» разработок инженеров компании «Фаззи Лоджик Лабс», применяемых в антифрод-системе Smart Fraud Detection.

- Технология для оценки поведенческих профилей. Функциональность позволяет индивидуально настраивать собственные объекты хранения для расчета данных о поведении. Так, по составному объекту «карта — терминал» будет доступна следующая информация: время первой операции, время последней операции, объем операций за день, за месяц, отношение объемов операций за месяц и за день. Это позволяет выделить атипичные долгосрочные действия и отследить аномалии в поведении.

- Технология «Генератор правил». В этой технологии правила-гипотезы формируются автоматически и последовательно оптимизируются после каждой итерации. Если, например, выполняется оптимизация правил для социальной инженерии, то система по результатам работы предложит новые правила для лучшего нахождения таких операций при минимальном количестве ложных срабатываний. Правила генерируются (оптимизируются) в режиме офлайн и удобны для дальнейшего анализа. К примеру, можно создать новые запросы копированием и сохранить набор данных для повторных запусков, можно расширить список доступных операторов, экспортировать результаты и посмотреть в них общую статистику по транзакциям. Еще одно важное преимущество — экономия ресурсов: все данные хранятся в оперативной памяти. Обращение к базам данных заказчика нужно только для синхронизации.

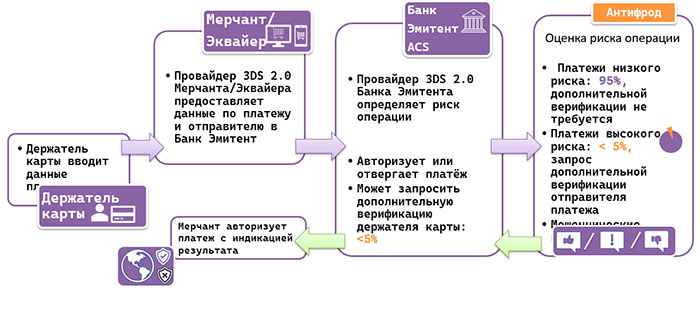

- Технология дополнительного мониторинга транзакций и оценки риска проводимых платежей по протоколу 3-D Secure 2.0. В режиме реального времени создаются более точные профили объектов в различных каналах, а также связи между ними (клиенты, получатели платежей, мерчанты, IP-адреса, реквизиты и геолокации клиентских устройств и т.д.); определяются кросс-канальные регулярные платежи, типовые устройства, скорость перемещения по IP; проверяются платежи по реквизитам и устройствам известных мошеннических операций, проведенных в других банковских каналах.

Технология выявления мошенничества по протоколу 3DS2

Технология выявления мошенничества по протоколу 3DS2